初級會計職稱《經(jīng)濟(jì)法基礎(chǔ)》增值稅法律制度(62)

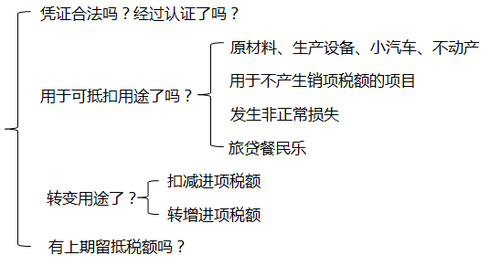

當(dāng)期準(zhǔn)予抵扣的進(jìn)項稅額(★★★)

(五)是否存在上期期末留抵稅額?

【案例】甲企業(yè)為增值稅一般納稅人,10月份銷項稅額為100萬元,可以抵扣的進(jìn)項稅額為120萬元:

10月份甲企業(yè)應(yīng)納增值稅=100-120=-20(萬元)。

假定甲企業(yè)11月份銷項稅額為150萬元,11月份新發(fā)生的可以抵扣的進(jìn)項稅額80萬元:

甲企業(yè)11月份應(yīng)納增值稅=150-80-20=50(萬元)。

【例題•不定項選擇題(節(jié)選)】(2015年)甲公司為增值稅一般納稅人,主要生產(chǎn)和銷售洗衣機。……(1)購進(jìn)一批原材料,取得增值稅專用發(fā)票上注明的稅額為272000元;支付運輸費,取得增值稅專用發(fā)票上注明稅額2750元。(2)購進(jìn)低值易耗品,取得增值稅普通發(fā)票上注明的稅額為8500元。……已知:增值稅稅率為17%,上期留抵增值稅額59000元……

【解析】(1)購進(jìn)原材料,取得了增值稅專用發(fā)票,進(jìn)項稅額272000元準(zhǔn)予抵扣;

(2)支付的運費用于運送購進(jìn)的原材料,取得的增值稅專用發(fā)票,進(jìn)項稅額2750元準(zhǔn)予抵扣;

(3)購進(jìn)低值易耗品,由于取得的是增值稅“普通”發(fā)票,不得抵扣進(jìn)項稅額;

(4)上期留抵的增值稅稅額59000元,可以在本期繼續(xù)抵扣。

小結(jié)

“一般計稅方法”計算的典型案例(★★★)

增值稅一般納稅人通常采用“一般計稅方法”計算增值稅應(yīng)納稅額,計算公式為:

應(yīng)納稅額=當(dāng)期銷項稅額-當(dāng)期可以抵扣的進(jìn)項稅額

當(dāng)期銷項稅額=不含增值稅銷售額×適用稅率

=含增值稅銷售額÷(1+適用稅率)×適用稅率

【例題1•單選題】某服裝廠為增值稅一般納稅人。2016年11月,銷售服裝開具增值稅專用發(fā)票,取得含稅銷售額200萬元;銷售服裝開具增值稅普通發(fā)票,取得含稅銷售額120萬元。將外購的布料用于集體福利,該布料購進(jìn)價20萬元,同類布料不含稅銷售價為30萬元。已知,增值稅稅率為17%,根據(jù)增值稅法律制度的規(guī)定,該服裝廠當(dāng)月增值稅銷項稅額為( )萬元。

A.46.5

B.49.9

C.51.6

D.54.4

【答案】A

【解析】(1)將外購的布料用于集體福利,不視同銷售;(2)銷售服裝時不論是否開具增值稅專用發(fā)票,均應(yīng)計算銷項稅額;(3)該服裝廠當(dāng)月增值稅銷項稅額=(200+120)÷(1+17%)×17%=46.5(萬元)。

【例題2•單選題】某廣告公司為增值稅一般納稅人。2016年11月,取得廣告設(shè)計服務(wù)不含稅價款530萬元,獎勵費收入5.3萬元;支付設(shè)備租賃費,取得的增值稅專用發(fā)票注明稅額17萬元。已知,設(shè)計服務(wù)適用的增值稅稅率為6%,根據(jù)增值稅法律制度的規(guī)定,該廣告公司當(dāng)月上述業(yè)務(wù)應(yīng)繳納增值稅( )萬元。

A.14.8

B.15.12

C.15.1

D.13.3

【答案】C

【解析】應(yīng)繳納增值稅=[530+5.3÷(1+6%)]×6%-17=15.1(萬元)。

【案例】某五金制造企業(yè)為增值稅一般納稅人,2016年11月,該企業(yè)取得的增值稅專用發(fā)票均符合規(guī)定,并已認(rèn)證;購進(jìn)和銷售產(chǎn)品適用的增值稅稅率為17%。發(fā)生的有關(guān)經(jīng)濟(jì)業(yè)務(wù)如下:

(1)購進(jìn)一批原材料,取得增值稅專用發(fā)票注明的金額為50萬元,增值稅為8.5萬元。支付運費,取得增值稅普通發(fā)票注明的金額為2萬元,增值稅為0.22萬元。

【解析】購進(jìn)原材料,取得增值稅專用發(fā)票并經(jīng)認(rèn)證,增值稅8.5萬元可以抵扣;但支付運費取得的是增值稅“普通”發(fā)票,增值稅0.22萬元不得抵扣。

(2)接受其他企業(yè)投資轉(zhuǎn)入材料一批,取得增值稅專用發(fā)票注明的金額為100萬元,增值稅為17萬元。

【解析】接受原材料投資視同購進(jìn)原材料,取得增值稅專用發(fā)票并經(jīng)認(rèn)證,增值稅17萬元可以抵扣。

(3)購進(jìn)低值易耗品,取得增值稅專用發(fā)票注明的金額6萬元,增值稅為1.02萬元。

【解析】購進(jìn)低值易耗品,取得增值稅專用發(fā)票并經(jīng)認(rèn)證,增值稅1.02萬元可以抵扣。

(4)銷售產(chǎn)品一批,取得不含稅銷售額200萬元,另外收取包裝物租金1.17萬元。

【解析】銷售產(chǎn)品同時在價外收取的包裝物租金屬于價外費用,銷項稅額=[200+1.17÷(1+17%)]×17%=34.17(萬元)。

(5)采取以舊換新方式銷售產(chǎn)品,新產(chǎn)品含稅售價為8.19萬元,舊產(chǎn)品作價2萬元。

【解析】由于該企業(yè)產(chǎn)品是五金,應(yīng)按新貨物的不含稅銷售額計算,銷項稅額=8.19÷(1+17%)×17%=1.19(萬元)。

(6)因倉庫管理不善,上月購進(jìn)的一批工具被盜,該批工具的采購成本為8萬元(購進(jìn)工具的進(jìn)項稅額已抵扣)。

【解析】購進(jìn)的工具因管理不善被盜,已經(jīng)抵扣的進(jìn)項稅額應(yīng)當(dāng)轉(zhuǎn)出,轉(zhuǎn)出的進(jìn)項稅額=8×17%=1.36(萬元)。

【綜上所述】

當(dāng)期銷項稅額=34.17+1.19=35.36(萬元)

當(dāng)期準(zhǔn)予抵扣的進(jìn)項稅額=8.5+17+1.02-1.36=25.16(萬元)

應(yīng)納增值稅=35.36-25.16=10.2(萬元)。

一般納稅人采用簡易辦法計稅的情形(★)

1.一般納稅人銷售自己使用過的物品或舊貨

銷售對象的具體情況 | 計稅公式 | ||

自己使用過的物品 | 固定資產(chǎn) | 按規(guī)定不得抵扣且未抵扣過進(jìn)項稅 | 應(yīng)繳納的增值稅=含稅售價÷(1+3%)×2% |

按規(guī)定可以抵扣進(jìn)項稅 | 銷項稅額=含稅售價÷(1+適用稅率)×適用稅率 | ||

固定資產(chǎn)以外的其他物品 | |||

舊貨 | 應(yīng)繳納的增值稅=含稅售價÷(1+3%)×2% | ||

【案例1】甲企業(yè)為增值稅一般納稅人,2016年11月對外轉(zhuǎn)讓一臺其使用過的作固定資產(chǎn)核算的生產(chǎn)設(shè)備;該設(shè)備為甲企業(yè)于2006年11月購進(jìn),含稅轉(zhuǎn)讓價格為41200元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)繳納的增值稅=41200÷(1+3%)×2%=800(元)。

【案例2】甲企業(yè)為增值稅一般納稅人,2016年11月對外轉(zhuǎn)讓一臺其使用過的作固定資產(chǎn)核算的生產(chǎn)設(shè)備;該設(shè)備為甲企業(yè)于2011年11月購進(jìn),含稅轉(zhuǎn)讓價格為46800元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)確認(rèn)的銷項稅額=46800÷(1+17%)×17%=6800(元)。

【案例3】甲企業(yè)為增值稅一般納稅人,2016年11月對外轉(zhuǎn)讓其總經(jīng)理使用過的小轎車一輛;該小轎車為甲企業(yè)于2011年11月購進(jìn),含稅轉(zhuǎn)讓價格為41200元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)繳納的增值稅=41200÷(1+3%)×2%=800(元)。

【案例4】甲企業(yè)為增值稅一般納稅人,2016年11月對外轉(zhuǎn)讓其總經(jīng)理使用過的小轎車一輛;該小轎車為甲企業(yè)于2015年11月購進(jìn),含稅轉(zhuǎn)讓價格為46800元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)確認(rèn)的銷項稅額=46800÷(1+17%)×17%=6800(元)。

【案例5】甲企業(yè)為增值稅一般納稅人,2016年11月將自己使用過的一箱打印紙(自己使用過的其他物品)出售,含稅售價為80元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)繳納增值稅=80÷(1+17%)×17%=11.62(元)。

【案例6】甲企業(yè)專營二手物品購銷業(yè)務(wù),是增值稅一般納稅人,2016年11月,甲企業(yè)將其收購的一批二手電腦轉(zhuǎn)讓給乙企業(yè)(銷售舊貨),含稅轉(zhuǎn)讓價格為41200元。

甲企業(yè)該筆業(yè)務(wù)應(yīng)繳納的增值稅=41200÷(1+3%)×2%=800(元)。

2.可選擇按照3%征收率計算繳納增值稅

(1)適用情形

一般納稅人銷售自產(chǎn)的下列貨物,可以選擇按照簡易辦法依照3%征收率計算繳納增值稅:

①縣級及縣級以下小型水力發(fā)電單位生產(chǎn)的電力;

②建筑用和生產(chǎn)建筑材料所用的砂、土、石料;

③以自己采掘的砂、土、石料或其他礦物連續(xù)生產(chǎn)的磚、瓦、石灰(不含粘土實心磚、瓦);

④用微生物、微生物代謝產(chǎn)物、動物毒素、人或動物的血液或組織制成的生物制品;

⑤自來水;

⑥商品混凝土(僅限于以水泥為原料生產(chǎn)的水泥混凝土)。

(2)一般納稅人針對上述業(yè)務(wù),選擇簡易辦法計算繳納增值稅后,36個月不得變更。

3.應(yīng)當(dāng)按照3%征收率計算繳納增值稅

一般納稅人銷售貨物屬于下列情形之一的,暫按簡易辦法依照3%征收率計算繳納增值稅:

(1)寄售商店代銷寄售物品(包括居民個人寄售的物品在內(nèi));

(2)典當(dāng)業(yè)銷售死當(dāng)物品。

4.一般納稅人發(fā)生下列應(yīng)稅行為可以選擇適用簡易計稅方法計稅(2017年調(diào)整)

(1)公共交通運輸服務(wù)。

(2)經(jīng)認(rèn)定的動漫企業(yè)為開發(fā)動漫產(chǎn)品提供的動漫腳本編撰、形象設(shè)計、背景設(shè)計、動畫設(shè)計、分鏡、動畫制作、攝制、描線、上色、畫面合成、配音、配樂、音效合成、剪輯、字幕制作、壓縮轉(zhuǎn)碼(面向網(wǎng)絡(luò)動漫、手機動漫格式適配)服務(wù),以及在境內(nèi)轉(zhuǎn)讓動漫版權(quán)(包括動漫品牌、形象或者內(nèi)容的授權(quán)及再授權(quán))。

(3)電影放映服務(wù)、倉儲服務(wù)、裝卸搬運服務(wù)、收派服務(wù)和文化體育服務(wù)。

(4)以納入營改增試點之日前取得的有形動產(chǎn)為標(biāo)的物提供的經(jīng)營租賃服務(wù)。

(5)在納入營改增試點之日前簽訂的尚未執(zhí)行完畢的有形動產(chǎn)租賃合同。

【案例】北京市某公司為增值稅一般納稅人,專門從事認(rèn)證服務(wù)。2016年11月發(fā)生如下業(yè)務(wù):

(1)16日,取得某項認(rèn)證服務(wù)收入價稅合計為106萬元。

(2)18日,購進(jìn)一臺經(jīng)營用設(shè)備,取得增值稅專用發(fā)票注明金額20萬元,增值稅為3.4萬元;支付運輸費用,取得增值稅專用發(fā)票注明金額為0.5萬元,增值稅為0.055萬元。

(3)20日,支付廣告服務(wù)費,取得增值稅專用發(fā)票注明金額5萬元,增值稅為0.3萬元。

(4)28日,銷售2009年1月1日以前購進(jìn)的一臺設(shè)備,售價0.206萬元。

【解析】

(1)該公司當(dāng)月應(yīng)納稅額由兩部分組成:一部分是按“購進(jìn)扣稅法”計算的應(yīng)納稅額;另一部分是按簡易方法計算的應(yīng)納稅額。

(2)按“購進(jìn)扣稅法”計算的部分:

當(dāng)期銷項稅額=106÷(1+6%)×6%=6(萬元);

當(dāng)期進(jìn)項稅額=3.4+0.055+0.3=3.755(萬元);

按“購進(jìn)扣稅法”計算部分的應(yīng)納稅額=6-3.755=2.245(萬元)。

(3)按簡易方法計算部分的應(yīng)納稅額=0.206÷(1+3%)×2%=0.004(萬元)

(4)該公司本月應(yīng)納增值稅稅額=2.245+0.004=2.249(萬元)。

【例題•單選題】根據(jù)增值稅法律制度的規(guī)定,一般納稅人選擇簡易辦法計算繳納增值稅后,在一定期限內(nèi)不得變更,該期限為( )。

A.12個月

B.36個月

C.24個月

D.18個月

【答案】B

【解析】一般納稅人選擇簡易辦法計算繳納增值稅后,“36個月”內(nèi)不得變更。

小規(guī)模納稅人應(yīng)納增值稅的計算(★)

1.一般業(yè)務(wù)

小規(guī)模納稅人應(yīng)按照銷售額和征收率計算應(yīng)納稅額,且不得抵扣進(jìn)項稅額。

應(yīng)納稅額=不含稅銷售額×征收率

=含稅銷售額÷(1+征收率)×征收率

【案例1】甲公司為增值稅小規(guī)模納稅人,11月份銷售一批貨物,取得含增值稅銷售額206000元;假設(shè)甲公司當(dāng)月沒有其他業(yè)務(wù)。

甲公司當(dāng)月應(yīng)繳納的增值稅稅額=206000÷(1+3%)×3%=6000(元)。

【案例2】甲公司為增值稅小規(guī)模納稅人,11月份向乙企業(yè)提供咨詢服務(wù),取得含增值稅銷售額4.12萬元;假設(shè)甲公司當(dāng)月沒有其他業(yè)務(wù)。

甲公司當(dāng)月應(yīng)繳納的增值稅稅額=4.12÷(1+3%)×3%=0.12(萬元)。

【例題•單選題】甲商店為增值稅小規(guī)模納稅人,2015年8月銷售商品取得含稅銷售額61800元,購入商品取得普通發(fā)票注明金額10000元。已知增值稅稅率為17%,征收率為3%,當(dāng)月應(yīng)繳納增值稅稅額的下列計算列式中,正確的是( )。

A.61800÷(1+3%)×3%-10000×3%=1500(元)

B.61800×3%=1854(元)

C.61800×3%-10000×3%=1554(元)

D.61800÷(1+3%)×3%=1800(元)

【答案】D

【解析】(1)小規(guī)模納稅人銷售貨物,應(yīng)按照3%的征收率計算應(yīng)納稅額,不得抵扣進(jìn)項稅額,排除選項AC;(2)計稅依據(jù)含增值稅的,應(yīng)價稅分離計算應(yīng)納稅額,排除選項B。

2.小規(guī)模納稅人銷售自己使用過的物品或舊貨

情形 | 稅務(wù)處理 | |

其他個人 | 免征增值稅 | |

其他小規(guī)模納稅人 | 銷售自己使用過的固定資產(chǎn) | 應(yīng)繳納的增值稅=含稅售價÷(1+3%)×2% |

銷售舊貨 | 應(yīng)繳納的增值稅=含稅售價÷(1+3%)×2% | |

銷售自己使用過的固定資產(chǎn)以外的其他物品 | 應(yīng)繳納的增值稅=含稅售價÷(1+3%)×3% | |

【案例1】甲公司專營二手物品購銷業(yè)務(wù),是增值稅小規(guī)模納稅人,11月份銷售其收購的一批舊冰箱,取得含稅收入4.12萬元。

甲公司就該“銷售舊貨”業(yè)務(wù)應(yīng)繳納的增值稅稅額=4.12÷(1+3%)×2%=0.08(萬元)。

【案例2】甲公司為增值稅小規(guī)模納稅人,5月份銷售一批下腳料,取得含稅收入5150元。

甲公司應(yīng)繳納的增值稅稅額=5150÷(1+3%)×3%=150(元)。

3.個人將購買的住房對外銷售(2017年新增)

地區(qū) | 購置時間 | 住房性質(zhì) | 稅務(wù)處理 |

北、上、廣、深 | 個人將購買不足2年的住房對外銷售的 | 不必區(qū)分住房性質(zhì) | 按5%征收率全額繳納增值稅 |

個人將購買2年以上(含2年)的住房對外銷售 | 非普通住房 | 以銷售收入減去購買住房價款后的差額,按照5%征收率繳納增值稅 | |

普通住房 | 免征增值稅 |

續(xù)表

地區(qū) | 購置時間 | 住房性質(zhì) | 稅務(wù)處理 |

其他城市 | 個人將購買不足2年的住房對外銷售的 | 不必區(qū)分住房性質(zhì) | 按5%征收率全額繳納增值稅 |

個人將購買2年以上(含2年)的住房對外銷售 | 不必區(qū)分住房性質(zhì) | 免征增值稅 |

4.小微企業(yè)免稅規(guī)定

(1)增值稅小規(guī)模納稅人,月銷售額不超過3萬元(含3萬元)的,免征增值稅。其中,以1個季度為納稅期限的增值稅小規(guī)模納稅人,季度銷售額不超過9萬元的,免征增值稅。

(2)增值稅小規(guī)模納稅人兼營“營改增”應(yīng)稅服務(wù)的,應(yīng)當(dāng)分別核算“營改增”應(yīng)稅服務(wù)的銷售額,月銷售額不超過3萬元(按季納稅9萬元)的,免征增值稅。

5.因服務(wù)中止或折讓退還的銷售額

納稅人提供的適用簡易計稅方法計稅的應(yīng)稅服務(wù),因服務(wù)中止或者折讓而退還給接受方的銷售額,應(yīng)當(dāng)從當(dāng)期銷售額中扣減,扣減當(dāng)期銷售額后仍有余額造成多繳的稅款,可以從以后的應(yīng)納稅額中扣減。

【例題•單選題】甲設(shè)計公司為增值稅小規(guī)模納稅人,2014年6月提供設(shè)計服務(wù)取得含增值稅價款206000元;因服務(wù)中止,退還給客戶含增值稅價款10300元。已知小規(guī)模納稅人增值稅征收率為3%,甲設(shè)計公司當(dāng)月應(yīng)繳納增值稅稅額的下列計算中,正確的是( )。

A.206000÷(1+3%)×3%=6000(元)

B.206000×3%=6180(元)

C.(206000-10300)÷(1+3%)×3%=5700(元)

D.(206000-10300)×3%=5871(元)

【答案】C

【解析】甲設(shè)計公司應(yīng)繳納的增值稅=(206000-10300)÷(1+3%)×3%=5700(元)。

進(jìn)口貨物應(yīng)納增值稅的計算(★★)

納稅人進(jìn)口貨物,無論是一般納稅人還是小規(guī)模納稅人,均應(yīng)按照組成計稅價格和規(guī)定的稅率計算應(yīng)納稅額,不允許抵扣發(fā)生在境外的任何稅金。

1.進(jìn)口非應(yīng)稅消費品

應(yīng)納稅額=組成計稅價格×稅率=(關(guān)稅完稅價格+關(guān)稅稅額)×稅率

2.進(jìn)口應(yīng)稅消費品

應(yīng)納稅額=組成計稅價格×稅率=(關(guān)稅完稅價格+關(guān)稅稅額+消費稅稅額)×稅率

【案例1】甲公司為增值稅一般納稅人,5月份進(jìn)口一批手機,海關(guān)核定的關(guān)稅完稅價格為117萬元,繳納關(guān)稅11.7萬元。

甲公司進(jìn)口手機應(yīng)繳納的增值稅稅額=(關(guān)稅完稅價格+關(guān)稅)×增值稅稅率=(117+11.7)×17%=21.88(萬元)。

【案例2】甲公司為增值稅一般納稅人,2016年10月份進(jìn)口一批高檔化妝品,海關(guān)核定的關(guān)稅完稅價格為70萬元,甲公司繳納進(jìn)口關(guān)稅7萬元、進(jìn)口消費稅13.59萬元。

甲公司進(jìn)口高檔化妝品應(yīng)納增值稅稅額=(關(guān)稅完稅價格+關(guān)稅+消費稅)×增值稅稅率=(70+7+13.59)×17%=15.4(萬元)。

【案例3】甲公司是增值稅一般納稅人,5月從國外進(jìn)口一批原材料,海關(guān)審定的關(guān)稅完稅價格為100萬元,該批原材料分別按10%和17%的稅率向海關(guān)繳納了關(guān)稅和進(jìn)口環(huán)節(jié)增值稅,并取得了海關(guān)進(jìn)口增值稅專用繳款書。該批原材料當(dāng)月加工成產(chǎn)品后全部在國內(nèi)銷售,取得不含稅銷售收入200萬元,同時支付運輸費,取得的增值稅專用發(fā)票上注明的運費金額為8萬元。

在本案中:

(1)進(jìn)口原材料的應(yīng)納增值稅稅額=(100+100×10%)×17%=18.7(萬元)

(2)允許抵扣的增值稅進(jìn)項稅額=18.7+8×11%=19.58(萬元)

(3)國內(nèi)銷售環(huán)節(jié)應(yīng)納增值稅稅額=200×17%-19.58=14.42(萬元)。

【例題•單選題】甲公司為增值稅一般納稅人,2013年5月從國外進(jìn)口一批音響,海關(guān)核定的關(guān)稅完稅價格為117萬元,繳納關(guān)稅11.7萬元。已知增值稅稅率為17%,甲公司該筆業(yè)務(wù)應(yīng)繳納增值稅稅額的下列計算中,正確的是()。

A.117×17%=19.89(萬元)

B.(117+11.7)×17%=21.879(萬元)

C.117÷(1+17%)×17%=17(萬元)

D.(117+11.7)÷(1+17%)×17%=18.7(萬元)

【答案】B

【解析】甲公司進(jìn)口音響應(yīng)繳納的增值稅稅額=(關(guān)稅完稅價格+關(guān)稅)×增值稅稅率=(117+11.7)×17%=21.879(萬元)。

祝各位考生能夠順利通過2017年初級會計考試!

課程推薦

- 初級會計資格精講班

- 初級會計資格通關(guān)班

- 初級會計資格協(xié)議班

| 科目 | 班型介紹 | 價格 | 購買 |

|---|---|---|---|

| 初級會計實務(wù) | 精講班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)、講義資料、模考題庫、押題密卷。 | 290 |

購買

|

| 經(jīng)濟(jì)法基礎(chǔ) | 精講班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)、講義資料、模考題庫、押題密卷。 | 290 |

購買

|

| 2門全套 | 精講班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)、講義資料、模考題庫、押題密卷。 | 580 |

購買

|

| 科目 | 班型介紹 | 價格 | 購買 |

|---|---|---|---|

| 初級會計實務(wù) | 通關(guān)班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+當(dāng)前不過,下期免費 | 480 |

購買

|

| 經(jīng)濟(jì)法基礎(chǔ) | 通關(guān)班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+當(dāng)前不過,下期免費 | 480 |

購買

|

| 2門全套 | 通關(guān)班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+當(dāng)年不過,下年免費。 | 960 |

購買

|

| 科目 | 班型介紹 | 價格 | 購買 |

|---|---|---|---|

| 《初級會計實務(wù)》 | 協(xié)議班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+考試不通過,學(xué)費全額退(簽協(xié)議) | 1000 |

購買

|

| 《經(jīng)濟(jì)法基礎(chǔ)》 | 協(xié)議班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+考試不通過,學(xué)費全額退(簽協(xié)議) | 1000 |

購買

|

| 2門全套 | 協(xié)議班套餐:視頻課程(教材精講班+習(xí)題解析班+沖刺串講班)+講義資料+模考題庫+押題密卷+考試不通過,學(xué)費全額退(簽協(xié)議) | 2000 |

購買

|

- 初級會計資格模考題庫綜合版

- 初級會計資格模考題庫實驗版

| 科目 | 版本和介紹 | 價格 | 購買 |

|---|---|---|---|

| 初級會計實務(wù) | 模考題庫綜合版:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng) | 120 |

購買

|

| 經(jīng)濟(jì)法基礎(chǔ) | 模考題庫綜合版:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng) | 120 |

購買

|

| 2門綜合版 | 模考題庫綜合版:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng)。 | 240 |

購買

|

| 科目 | 版本和介紹 | 價格 | 購買 |

|---|---|---|---|

| 《初級會計實務(wù)》 | 【題庫和模擬考試系統(tǒng)實驗版】:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng)+押題密卷,考前最后模擬考試成績合格而考試不通過者,退還全部費用。 | 240 |

購買

|

| 《經(jīng)濟(jì)法基礎(chǔ)》 | 【題庫和模擬考試系統(tǒng)實驗版】:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng)+押題密卷,考前最后模擬考試成績合格而考試不通過者,退還全部費用。 | 240 |

購買

|

| 2門實驗版 | 【題庫和模擬考試系統(tǒng)實驗版】:模擬考試+章節(jié)題庫+幻燈題庫+手機題庫系統(tǒng)+押題密卷,考前最后模擬考試成績合格而考試不通過者,退還全部費用。 | 480 |

購買

|