國(guó)家稅務(wù)總局發(fā)布了《國(guó)家稅務(wù)總局關(guān)于支持個(gè)體工商戶復(fù)工復(fù)業(yè)等稅收征收管理事項(xiàng)的公告》(國(guó)家稅務(wù)總局公告2020年第5號(hào),以下稱5號(hào)公告),明確增值稅小規(guī)模納稅人申報(bào)表(以下稱申報(bào)表)部分調(diào)整內(nèi)容。為方便小規(guī)模納稅人清晰掌握新政策,以下將結(jié)合申報(bào)主要變化,以案例分析的形式梳理本次增值稅小規(guī)模納稅人3%減按1%征收新政策實(shí)行后申報(bào)表的填寫要點(diǎn)。

北京地區(qū)某企業(yè)為增值稅小規(guī)模納稅人,提供旅游服務(wù)并享受差額征稅政策,選擇1個(gè)季度為納稅期限。2020年1月份提供旅游服務(wù)取得含稅收入20.30萬(wàn)元,其中按政策規(guī)定可扣除金額10萬(wàn)元。1月收入共開(kāi)具兩張發(fā)票,其中由稅務(wù)機(jī)關(guān)代開(kāi)增值稅專用發(fā)票一張,票面金額10萬(wàn)元,稅額0.30萬(wàn)元,并同時(shí)預(yù)繳稅款0.30萬(wàn)元;自行開(kāi)具增值稅普通發(fā)票一張,價(jià)稅合計(jì)為10萬(wàn)元。2月份提供旅游服務(wù)取得含稅收入23.45萬(wàn)元,其中按政策規(guī)定可扣除金額8萬(wàn)元,開(kāi)具增值稅普通發(fā)票;3月份提供旅游服務(wù)取得含稅收入15.10萬(wàn)元,其中按政策規(guī)定可扣除金額5萬(wàn)元,未開(kāi)具發(fā)票。假設(shè)扣除額無(wú)期初余額。

根據(jù)2020年13號(hào)公告規(guī)定“自2020年3月1日至5月31日,除湖北省外,其他省、自治區(qū)、直轄市的增值稅小規(guī)模納稅人,適用3%征收率的應(yīng)稅銷售收入,減按1%征收率征收增值稅”,及5號(hào)公告第一條規(guī)定“增值稅小規(guī)模納稅人取得應(yīng)稅銷售收入,納稅義務(wù)發(fā)生時(shí)間在2020年2月底以前,適用3%征收率征收增值稅的,按照3%征收率開(kāi)具增值稅發(fā)票;納稅義務(wù)發(fā)生時(shí)間在2020年3月1日至5月31日,適用減按1%征收率征收增值稅的,按照1%征收率開(kāi)具增值稅發(fā)票”,該企業(yè)2020年1月及2月取得收入適用差額扣除后按3%征收率征收增值稅,開(kāi)具發(fā)票選擇3%征收率,3月取得收入差額扣除后可減按1%征收率征收增值稅。根據(jù)5號(hào)公告第二條及第三條規(guī)定“減按1%征收率征收增值稅的,按下列公式計(jì)算銷售額:銷售額=含稅銷售額/(1+1%)”、“減按1%征收率征收增值稅的銷售額應(yīng)當(dāng)填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“應(yīng)征增值稅不含稅銷售額(3%征收率)”相應(yīng)欄次,對(duì)應(yīng)減征的增值稅應(yīng)納稅額按銷售額的2%計(jì)算填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“本期應(yīng)納稅額減征額”及《增值稅減免稅申報(bào)明細(xì)表》減稅項(xiàng)目相應(yīng)欄次”、“《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)附列資料》第8欄“不含稅銷售額”計(jì)算公式調(diào)整為:第8欄=第7欄÷(1+征收率)”,該企業(yè)2020年一季度差額扣除后不含稅銷售額=(203000-100000)÷(1+3%)+(234500-80000)÷(1+3%)+(151000-50000)÷(1+1%)=350000(元),減征的增值稅應(yīng)納稅額=減按1%征收率征收增值稅的不含稅銷售額×2%,根據(jù)財(cái)稅〔2016〕36號(hào)文件規(guī)定,試點(diǎn)納稅人提供旅游服務(wù),可以選擇以取得的全部?jī)r(jià)款和價(jià)外費(fèi)用,扣除向旅游服務(wù)購(gòu)買方收取并支付給其他單位或者個(gè)人的住宿費(fèi)、餐飲費(fèi)、交通費(fèi)、簽證費(fèi)、門票費(fèi)和支付給其他接團(tuán)旅游企業(yè)的旅游費(fèi)用后的余額為銷售額,因此,減征的增值稅應(yīng)納稅額=(151000-50000)÷(1+1%)×2%=2000(元)。根據(jù)2019年13號(hào)公告政策規(guī)定“2019年1月1日至2021年12月31日小規(guī)模納稅人發(fā)生增值稅應(yīng)稅銷售行為,合計(jì)月銷售額未超過(guò)10萬(wàn)元(以1個(gè)季度為1個(gè)納稅期的,季度銷售額未超過(guò)30萬(wàn)元)的,免征增值稅。”,及《國(guó)家稅務(wù)總局 關(guān)于小規(guī)模納稅人免征增值稅政策有關(guān)征管問(wèn)題的公告》(國(guó)家稅務(wù)總局公告2019年第4號(hào),以下稱4號(hào)公告)第二條規(guī)定“適用增值稅差額征稅政策的小規(guī)模納稅人,以差額后的銷售額確定是否可以享受本公告規(guī)定的免征增值稅政策。”該納稅人2020年一季度差額后的銷售額為35萬(wàn)元,超過(guò)30萬(wàn)元,不可以享受小微企業(yè)免征增值稅優(yōu)惠政策。

1.《差額征稅小規(guī)模納稅人納稅申報(bào)輔助填報(bào)工具》(本表僅適用北京地區(qū)電子稅務(wù)局填報(bào))第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”:

本行“開(kāi)具增值稅專用發(fā)票”“銷售額”列=100000(元)本行“開(kāi)具增值稅專用發(fā)票”“銷項(xiàng)(應(yīng)納)稅額”列=3000(元)本行“開(kāi)具增值稅普通發(fā)票”“銷售額”列=(100000+234500)÷(1+3%)=324757.28(元)本行“開(kāi)具增值稅普通發(fā)票”“銷項(xiàng)(應(yīng)納)稅額”列=324757.28×3%=9742.72(元)本行“未開(kāi)具發(fā)票”“銷售額”列=151000÷(1+1%)=149504.95(元)本行“未開(kāi)具發(fā)票”“銷項(xiàng)(應(yīng)納)稅額”列=149504.95×1%=1495.05(元)本行“合計(jì)”“銷售額”=100000+324757.28+149504.95=574262.23(元)本行“合計(jì)”“應(yīng)納稅額”=3000+9742.72+1495.05=14237.77(元)本行“合計(jì)”“價(jià)稅合計(jì)”=574262.23+14237.77=588500(元)本行“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)扣除項(xiàng)目本期實(shí)際扣除金額”=100000+80000+50000=230000(元)本行“扣除后”“含稅(免稅)銷售額”=358500(元)本行“扣除后”“應(yīng)納稅額”=(203000-100000)÷(1+3%)×3%+(234500-80000)÷(1+3%)×3%+(151000-50000)÷(1+1%)×1%=3000+4500+1000=8500(元)該企業(yè)2020年一季度(稅款所屬期)《差額征稅小規(guī)模納稅人納稅申報(bào)輔助填報(bào)工具》填報(bào)如下所示:

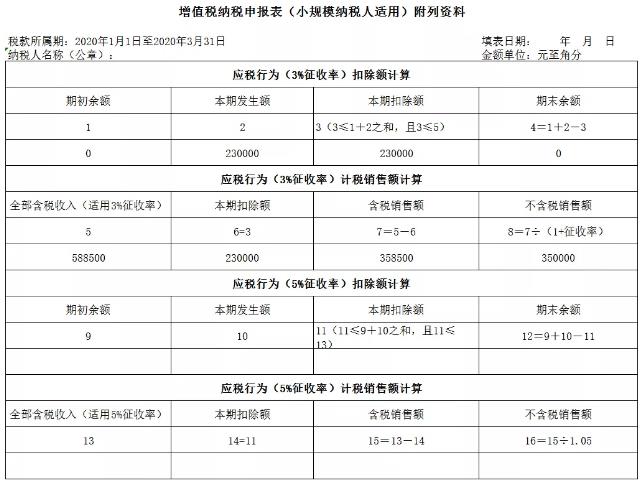

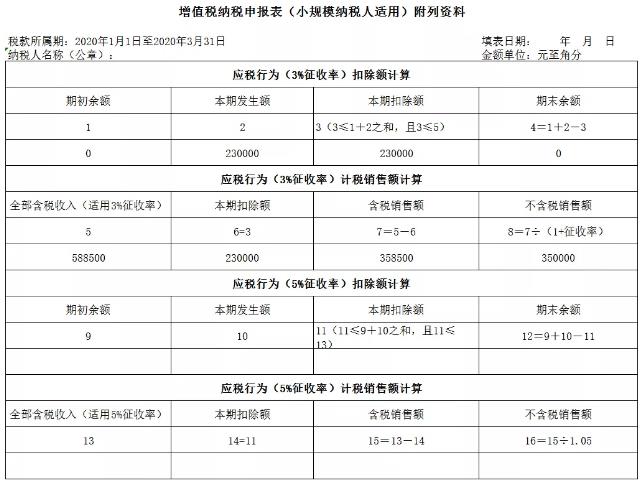

2.《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)附列資料》:第1欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“期初余額”=0(元)第2欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“本期發(fā)生額”=230000(元)第3欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“本期扣除額”=230000(元)第4欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“期末余額”=230000-230000=0(元)第5欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“全部含稅收入(適用3%征收率)”=588500(元)第6欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“本期扣除額”=230000(元)第7欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“含稅銷售額”=588500-230000=358500(元)第8欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“不含稅銷售額”=(203000-100000)÷(1+3%)+(234500-80000)÷(1+3%)+(151000-50000)÷(1+1%)=350000(元)該企業(yè)2020年一季度(稅款所屬期)《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)附列資料》填報(bào)如下所示:

需要注意的是:第8欄不含稅銷售額+差額輔助工具第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)” “扣除后”“應(yīng)納稅額”=差額輔助工具第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)” “扣除后”“含稅(免稅)銷售額”。3.《增值稅減免稅申報(bào)明細(xì)表》:第2行“減稅性質(zhì)代碼及名稱”選擇“0001011608|SXA031901121對(duì)湖北省外的小規(guī)模納稅人減按1%征收率征收增值稅”第2行“本期發(fā)生額”=(151000-50000)÷(1+1%)×2%=2000(元)第2行“本期應(yīng)抵減稅額”=“期初余額”+“本期發(fā)生額”=0+2000=2000(元)第2行“本期實(shí)際抵減稅額”根據(jù)填表說(shuō)明規(guī)定,小規(guī)模納稅人填寫時(shí),第1行“合計(jì)”本列數(shù)=申報(bào)表主表第16欄“本期應(yīng)納稅額減征額”“本期數(shù)”,而申報(bào)表主表第16欄“本期應(yīng)納稅額減征額”“本期數(shù)”小于或等于第15欄“本期應(yīng)納稅額”時(shí),按本期減征額實(shí)際填寫;當(dāng)本期減征額大于第15欄“本期應(yīng)納稅額”時(shí),按本期第15欄填寫,本期減征額不足抵減部分結(jié)轉(zhuǎn)下期繼續(xù)抵減。該納稅人當(dāng)期僅有此一項(xiàng)減征項(xiàng)目,申報(bào)表主表第15欄=10500,大于2000,因此第2行“本期實(shí)際抵減稅額”=2000(元)。該企業(yè)2020年一季度(稅款所屬期)《增值稅減免稅申報(bào)明細(xì)表》填報(bào)如下所示:

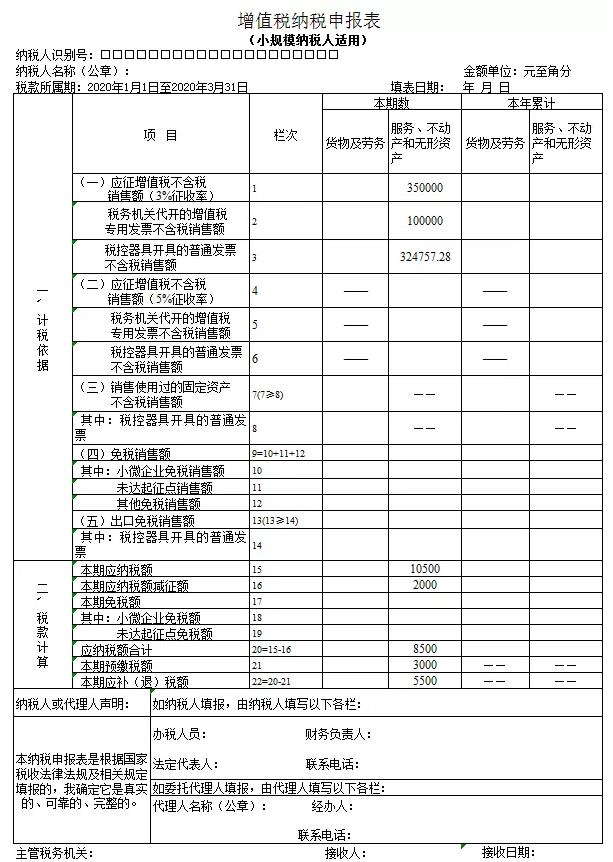

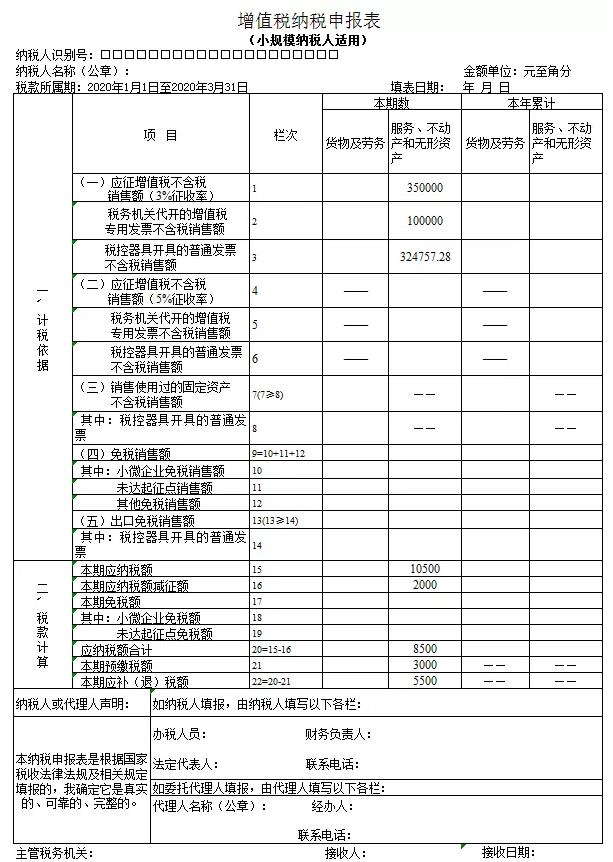

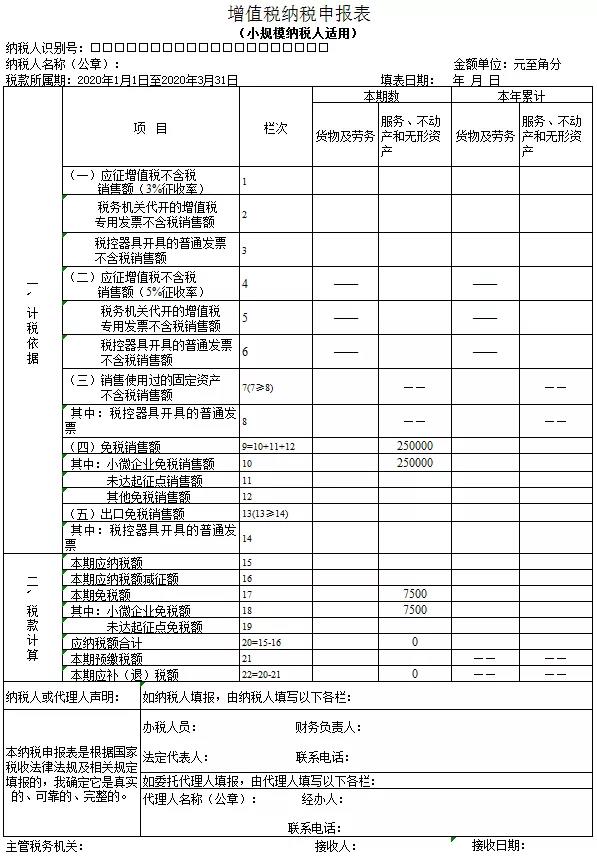

4.《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》:該企業(yè)提供旅游服務(wù)應(yīng)填寫至“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列對(duì)應(yīng)的相關(guān)欄次。第1欄“ 應(yīng)征增值稅不含稅銷售額(3%征收率)”=附列資料第8欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“不含稅銷售額”350000(元)第2欄“ 稅務(wù)機(jī)關(guān)代開(kāi)的增值稅專用發(fā)票不含稅銷售額”=100000(元)第3欄“稅控器具開(kāi)具的普通發(fā)票不含稅銷售額”=324757.28(元)第15欄“本期應(yīng)納稅額”=350000×3%=10500(元)第16欄“本期應(yīng)納稅額減征額”=2000(元)第20欄“應(yīng)納稅額合計(jì)”=10500-2000=8500(元)第22欄“本期應(yīng)補(bǔ)(退)稅額”=8500-3000=5500(元)該企業(yè)2020年一季度(稅款所屬期)《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》填報(bào)如下所示:

該企業(yè)2020年一季度共需繳納增值稅8500元,代開(kāi)發(fā)票時(shí)已預(yù)繳增值稅3000元,申報(bào)后仍需繳納增值稅5500元。

北京地區(qū)某企業(yè)為增值稅小規(guī)模納稅人,提供旅游服務(wù),選擇1個(gè)季度為納稅期限。2020年1月份提供旅游服務(wù)取得含稅收入20.30萬(wàn)元,其中按政策規(guī)定可扣除金額10萬(wàn)元,開(kāi)具增值稅普通發(fā)票;2月份提供旅游服務(wù)取得含稅收入10.15萬(wàn)元,其中按政策規(guī)定可扣除金額5萬(wàn)元,開(kāi)具增值稅普通發(fā)票;3月份提供旅游服務(wù)取得含稅收入15.10萬(wàn)元,其中按政策規(guī)定可扣除金額5萬(wàn)元,未開(kāi)具發(fā)票。假設(shè)扣除額無(wú)期初余額。

根據(jù)2020年13號(hào)公告規(guī)定“自2020年3月1日至5月31日,除湖北省外,其他省、自治區(qū)、直轄市的增值稅小規(guī)模納稅人,適用3%征收率的應(yīng)稅銷售收入,減按1%征收率征收增值稅”,及5號(hào)公告第一條規(guī)定“增值稅小規(guī)模納稅人取得應(yīng)稅銷售收入,納稅義務(wù)發(fā)生時(shí)間在2020年2月底以前,適用3%征收率征收增值稅的,按照3%征收率開(kāi)具增值稅發(fā)票;納稅義務(wù)發(fā)生時(shí)間在2020年3月1日至5月31日,適用減按1%征收率征收增值稅的,按照1%征收率開(kāi)具增值稅發(fā)票”,該企業(yè)2020年1月及2月取得收入適用差額扣除后按3%征收率征收增值稅,開(kāi)具增值稅普通發(fā)票選擇3%征收率,3月取得收入差額扣除后可減按1%征收率征收增值稅。

根據(jù)5號(hào)公告第二條及第三條規(guī)定“減按1%征收率征收增值稅的,按下列公式計(jì)算銷售額:銷售額=含稅銷售額/(1+1%)”、“減按1%征收率征收增值稅的銷售額應(yīng)當(dāng)填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“應(yīng)征增值稅不含稅銷售額(3%征收率)”相應(yīng)欄次,對(duì)應(yīng)減征的增值稅應(yīng)納稅額按銷售額的2%計(jì)算填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“本期應(yīng)納稅額減征額”及《增值稅減免稅申報(bào)明細(xì)表》減稅項(xiàng)目相應(yīng)欄次”,該企業(yè)2020年一季度銷售額=(203000-100000)÷(1+3%)+(101500-50000)÷(1+3%)+(151000-50000)÷(1+1%)=250000(元)。根據(jù)2019年13號(hào)公告政策規(guī)定“2019年1月1日至2021年12月31日小規(guī)模納稅人發(fā)生增值稅應(yīng)稅銷售行為,合計(jì)月銷售額未超過(guò)10萬(wàn)元(以1個(gè)季度為1個(gè)納稅期的,季度銷售額未超過(guò)30萬(wàn)元)的,免征增值稅。”,及4號(hào)公告第二條規(guī)定“適用增值稅差額征稅政策的小規(guī)模納稅人,以差額后的銷售額確定是否可以享受本公告規(guī)定的免征增值稅政策。”該納稅人2020年一季度差額后的銷售額為25萬(wàn)元,未超過(guò)30萬(wàn)元,符合政策規(guī)定,可以享受免征增值稅優(yōu)惠政策。需要注意的是,計(jì)算小微企業(yè)免稅銷售額對(duì)應(yīng)的小微免稅額時(shí)仍應(yīng)按照3%征收率計(jì)算。因此,該納稅人本期小微企業(yè)免稅銷售額=250000元,小微免稅額=250000×3%=7500元。

1.《差額征稅小規(guī)模納稅人納稅申報(bào)輔助填報(bào)工具》(本表僅適用北京地區(qū)電子稅務(wù)局填報(bào))第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”:本行“開(kāi)具增值稅普通發(fā)票”“銷售額”列=(203000+101500)÷(1+3%)=295631.07(元)本行“開(kāi)具增值稅普通發(fā)票”“銷項(xiàng)(應(yīng)納)稅額”列=295631.07×3%=8868.93(元)本行“未開(kāi)具發(fā)票”“銷售額”列=151000÷(1+1%)=149504.95(元)本行“未開(kāi)具發(fā)票”“銷項(xiàng)(應(yīng)納)稅額”列=149504.95×1%=1495.05(元)本行“合計(jì)”“銷售額”=295631.07+149504.95=445136.02(元)本行“合計(jì)”“應(yīng)納稅額”=8868.93+1495.05=10363.98(元)本行“合計(jì)”“價(jià)稅合計(jì)”=445136.02+10363.98=455500(元)本行“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)扣除項(xiàng)目本期實(shí)際扣除金額”=100000+50000+50000=200000(元)本行“扣除后”“含稅(免稅)銷售額”=255500(元)本行“扣除后”“應(yīng)納稅額”=(203000-100000)÷(1+3%)×3%+(101500-50000)÷(1+3%)×3%+(151000-50000)÷(1+1%)×1%=3000+1500+1000=5500(元)該企業(yè)2020年一季度(稅款所屬期)《差額征稅小規(guī)模納稅人納稅申報(bào)輔助填報(bào)工具》填報(bào)如下所示:

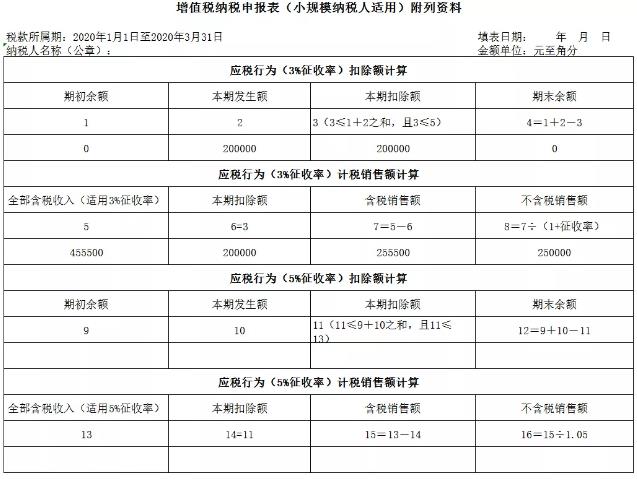

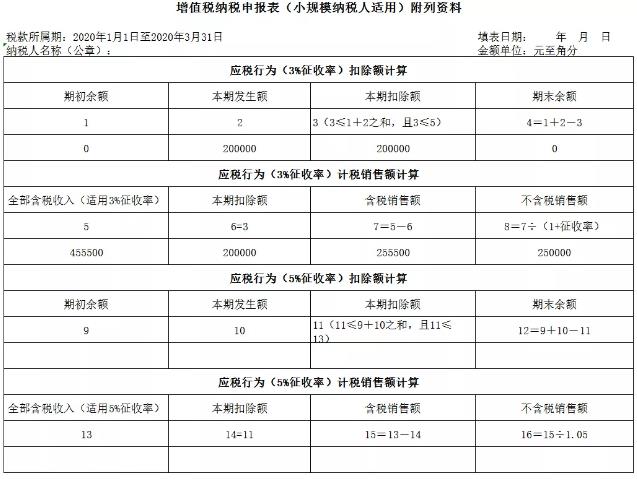

2.《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)附列資料》:第1欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“期初余額”=0(元)第2欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“本期發(fā)生額”=200000(元)第3欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“本期扣除額”=200000(元)第4欄“應(yīng)稅行為(3%征收率)扣除額計(jì)算”“期末余額”=200000-200000=0(元)第5欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“全部含稅收入(適用3%征收率)”=455500(元)第6欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“本期扣除額”=200000(元)第7欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“含稅銷售額”=455500-200000=255500(元)第8欄“應(yīng)稅行為(3%征收率)計(jì)稅銷售額計(jì)算”“不含稅銷售額”=(203000-100000)÷(1+3%)+(101500-50000)÷(1+3%)+(151000-50000)÷(1+1%)=250000(元)該企業(yè)2020年一季度(稅款所屬期)《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)附列資料》填報(bào)如下所示:

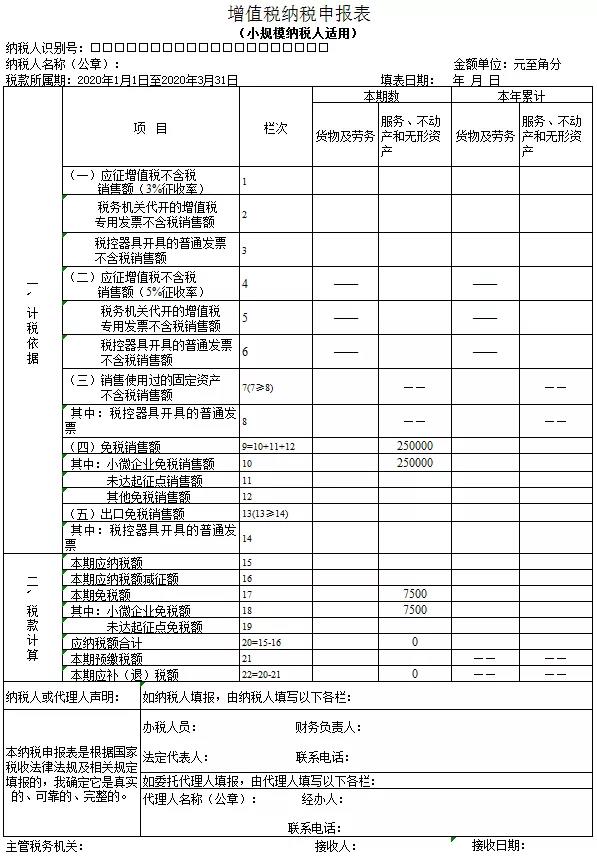

需要注意的是:第8欄不含稅銷售額+差額輔助工具第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)” “扣除后”“應(yīng)納稅額”=差額輔助工具第2行“3%征收率的服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)” “扣除后”“含稅(免稅)銷售額”。3.《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》:該企業(yè)銷售貨物應(yīng)填寫至“貨物及勞務(wù)”列對(duì)應(yīng)的相關(guān)欄次。第10欄“小微企業(yè)免稅銷售額”=250000(元)第17欄“本期免稅額”=250000×3%=7500(元)第18欄“小微企業(yè)免稅額”=7500(元)第22欄“本期應(yīng)補(bǔ)(退)稅額”=0(元)該企業(yè)2020年一季度(稅款所屬期)《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》填報(bào)如下所示:

該企業(yè)2020年一季度無(wú)需繳納增值稅稅款。

北京地區(qū)某企業(yè)為增值稅小規(guī)模納稅人,2020年1-2月銷售貨物取得收入41.2萬(wàn)元,自行開(kāi)具增值稅專用發(fā)票,金額400000元,稅額12000元;3月因去年銷售貨物業(yè)務(wù)取消,開(kāi)具紅字增值稅專用發(fā)票,金額-100000元,稅額-3000元;銷售貨物取得收入202000元,開(kāi)具增值稅專用發(fā)票;提供鑒證咨詢服務(wù)取得銷售收入202000元,開(kāi)具增值稅專用發(fā)票;提供研發(fā)和技術(shù)服務(wù)取得銷售收入303000元,開(kāi)具增值稅普通發(fā)票。

根據(jù)2020年13號(hào)公告規(guī)定:“自2020年3月1日至5月31日,除湖北省外,其他省、自治區(qū)、直轄市的增值稅小規(guī)模納稅人,適用3%征收率的應(yīng)稅銷售收入,減按1%征收率征收增值稅;適用3%預(yù)征率的預(yù)繳增值稅項(xiàng)目,減按1%預(yù)征率預(yù)繳增值稅”及2020年5號(hào)公告第一條、第二條規(guī)定:“一、增值稅小規(guī)模納稅人取得應(yīng)稅銷售收入,納稅義務(wù)發(fā)生時(shí)間在2020年2月底以前,適用3%征收率征收增值稅的,按照3%征收率開(kāi)具增值稅發(fā)票;納稅義務(wù)發(fā)生時(shí)間在2020年3月1日至5月31日,適用減按1%征收率征收增值稅的,按照1%征收率開(kāi)具增值稅發(fā)票。”該企業(yè)納稅義務(wù)發(fā)生時(shí)間在3月的各項(xiàng)收入,應(yīng)按照1%征收率開(kāi)具增值稅發(fā)票......減按1%征收率征收增值稅的,按下列公式計(jì)算銷售額:銷售額=含稅銷售額/(1+1%)”。因此該企業(yè)3月銷售貨物不含稅銷售額=202000÷(1+1%)=200000(元);提供鑒證咨詢服務(wù)不含稅銷售額=202000÷(1+1%)=200000(元);提供研發(fā)和技術(shù)服務(wù)不含稅銷售額=303000÷(1+1%)=300000(元)。

根據(jù)2020年5號(hào)公告規(guī)定:“增值稅小規(guī)模納稅人取得應(yīng)稅銷售收入,納稅義務(wù)發(fā)生時(shí)間在2020年2月底以前,已按3%征收率開(kāi)具增值稅發(fā)票,發(fā)生銷售折讓、中止或者退回等情形需要開(kāi)具紅字發(fā)票的,按照3%征收率開(kāi)具紅字發(fā)票;開(kāi)票有誤需要重新開(kāi)具的,應(yīng)按照3%征收率開(kāi)具紅字發(fā)票,再重新開(kāi)具正確的藍(lán)字發(fā)票。”因此該企業(yè)3月發(fā)生去年銷貨退回應(yīng)按照原3%征收率開(kāi)具紅字專用發(fā)票。該企業(yè)2020年第一季度銷售額為=412000÷(1+3%)-103000÷(1+3%)+202000÷(1+1%)+202000÷(1+1%)+303000÷(1+1%)=1000000(元)根據(jù)2020年5號(hào)公告第三條規(guī)定:......減按1%征收率征收增值稅的銷售額應(yīng)當(dāng)填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“應(yīng)征增值稅不含稅銷售額(3%征收率)”相應(yīng)欄次,對(duì)應(yīng)減征的增值稅應(yīng)納稅額按銷售額的2%計(jì)算填寫在《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》“本期應(yīng)納稅額減征額”及《增值稅減免稅申報(bào)明細(xì)表》減稅項(xiàng)目相應(yīng)欄次。因此,該企業(yè)3月銷售貨物應(yīng)納稅額減征額=200000*2%=4000(元);鑒證咨詢服務(wù)應(yīng)納稅額減征額=200000*2%=4000(元);研發(fā)和技術(shù)服務(wù)應(yīng)納稅額減征額=300000*2%=6000(元)。根據(jù)2019年13號(hào)公告政策規(guī)定“2019年1月1日至2021年12月31日小規(guī)模納稅人發(fā)生增值稅應(yīng)稅銷售行為,合計(jì)月銷售額未超過(guò)10萬(wàn)元(以1個(gè)季度為1個(gè)納稅期的,季度銷售額未超過(guò)30萬(wàn)元)的,免征增值稅。”該納稅人2020年一季度不含稅銷售收入為100萬(wàn)元,超過(guò)30萬(wàn)元,不可以享受小微企業(yè)免征增值稅優(yōu)惠政策。1.《增值稅減免稅申報(bào)明細(xì)表》:第2行“減稅性質(zhì)代碼及名稱”選擇“0001011608|SXA031901121對(duì)湖北省外的小規(guī)模納稅人減按1%征收率征收增值稅”。第2行“本期發(fā)生額”=200000*2%+200000*2%+300000*2%=14000(元)第2行“本期應(yīng)抵減稅額”=“期初余額”+“本期發(fā)生額”=0+14000=14000(元)第2行“本期實(shí)際抵減稅額”根據(jù)填表說(shuō)明規(guī)定,小規(guī)模納稅人填寫時(shí),第1行“合計(jì)”本列數(shù)=申報(bào)表主表第16欄“本期應(yīng)納稅額減征額”“本期數(shù)”,而申報(bào)表主表第16欄“本期應(yīng)納稅額減征額”“本期數(shù)”小于或等于第15欄“本期應(yīng)納稅額”時(shí),按本期減征額實(shí)際填寫;當(dāng)本期減征額大于第15欄“本期應(yīng)納稅額”時(shí),按本期第15欄填寫,本期減征額不足抵減部分結(jié)轉(zhuǎn)下期繼續(xù)抵減。該納稅人當(dāng)期僅有此一項(xiàng)減征項(xiàng)目,申報(bào)表主表第15欄“貨物及勞務(wù)”列=15000,大于銷售貨物所產(chǎn)生的減征額4000元,申報(bào)表主表第15欄“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列=15000元,大于服務(wù)所產(chǎn)生的減征額10000元,因此第2行“本期實(shí)際抵減稅額”=4000+10000=14000(元)。該企業(yè)2020年一季度(稅款所屬期)《增值稅減免稅申報(bào)明細(xì)表》填報(bào)如下所示:

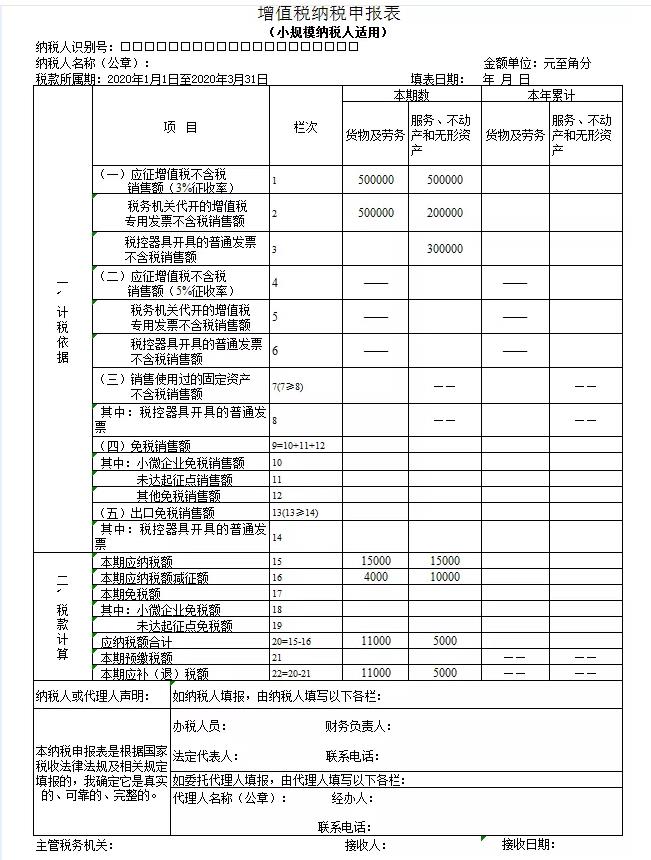

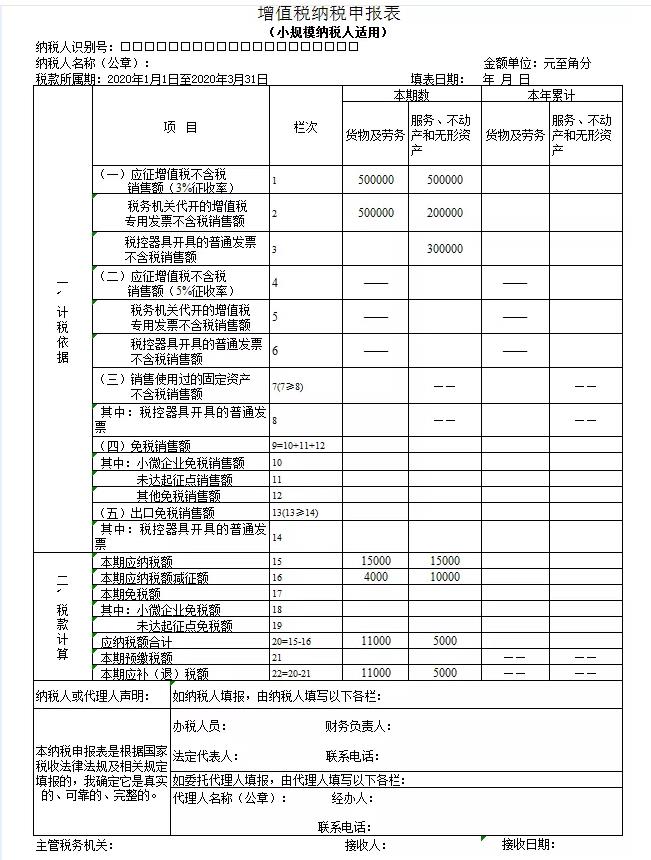

2.《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》:該企業(yè)提供銷售貨物收入應(yīng)填寫至“貨物及勞務(wù)”列對(duì)應(yīng)的相關(guān)欄次,鑒證咨詢服務(wù)、研發(fā)和技術(shù)服務(wù)應(yīng)填寫至“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列對(duì)應(yīng)的相關(guān)欄次。第1欄“應(yīng)征增值稅不含稅 銷售額(3%征收率)”“貨物及勞務(wù)”列次=400000-100000+200000=500000(元);第1欄“應(yīng)征增值稅不含稅 銷售額(3%征收率)”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=200000+300000=500000(元);第2欄“稅務(wù)機(jī)關(guān)代開(kāi)的增值稅專用發(fā)票不含稅銷售額” “貨物及勞務(wù)”列次 =400000-100000+200000=500000(元);第2欄“稅務(wù)機(jī)關(guān)代開(kāi)的增值稅專用發(fā)票不含稅銷售額” “服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=200000(元);第3欄“稅控器具開(kāi)具的普通發(fā)票不含稅銷售額”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=300000(元);第15欄“本期應(yīng)納稅額”“貨物及勞務(wù)”列次=500000*3%=15000(元);第15欄“本期應(yīng)納稅額”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=500000*3%=15000(元);第16欄“本期應(yīng)納稅額減征額”“貨物及勞務(wù)”列次=200000*2%=4000(元);第16欄“本期應(yīng)納稅額減征額”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=200000*2%+300000*2%=10000(元);第20欄“應(yīng)納稅額合計(jì)”“貨物及勞務(wù)”列次=15000-4000=11000(元);第20欄“應(yīng)納稅額合計(jì)”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=15000-10000=5000(元);第22欄“本期應(yīng)補(bǔ)(退)稅額”“貨物及勞務(wù)”列次=11000(元);第22欄“本期應(yīng)補(bǔ)(退)稅額”“服務(wù)、不動(dòng)產(chǎn)和無(wú)形資產(chǎn)”列次=5000(元);該企業(yè)2020年一季度(稅款所屬期)《增值稅納稅申報(bào)表(小規(guī)模納稅人適用)》填報(bào)如下所示: